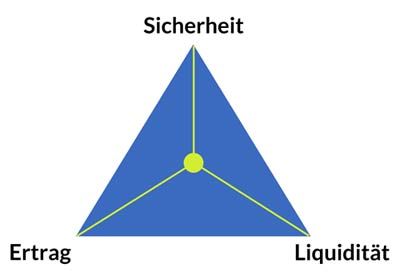

Das magische Dreieck der Veranlagung

Das perfekte Veranlagungsprodukt besteht aus hohen Zinsen, geringem Risiko und ständiger Verfügbarkeit des Geldes. Wie wir wissen gibt es das aber nicht am Finanzmarkt.

Grafisch dargestellt spricht man bei diesen Zusammenhängen vom magischen Dreieck der Veranlagung. Die drei Werte stehen dabei in direkter Abhängigkeit zueinander. Ist also ein Wert besonders gut, geht das zu Lasten eines Wertes oder beider anderer Werte.

Sicherheit:

Die Sicherheit einer Veranlagung sollte möglichst hoch sein. Eines der besten Beispiele dafür ist ein Bausparvertrag oder ein fix verzinstes Sparbuch. Das Veranlagungsrisiko ist hier beinahe null. Es gibt kaum ein Szenario, abgesehen von der Inflation, dass das Geld in einem Bausparvertrag gefährden könnte. Im magischen Dreieck der Vermögensanlage ist die Sicherheit ein zentraler Wert für die Beurteilung einer Veranlagungsmöglichkeit.

Wichtige Kriterien bei der Beurteilung der Sicherheit stellen dabei Werte dar wie: Kursrisiken, Zahlungsfähigkeit eines Schuldners oder die politische Stabilität des Landes in dem man Wertpapiere gekauft hat.

Als einzig wirksames Mittel für maximale Sicherheit, hat sich dabei eine gleichmäßige Verteilung der Anlageprodukte gezeigt. Vom Bausparvertrag über Aktien und Gold bis zu Staatsanleihen darf alles dabei sein. Eine besonders hohe Sicherheit stellen übrigens Immobilien dar.

Ertrag:

Der Ertrag steht der Sicherheit eines Veranlagungsproduktes gegenüber. Je höher die Zinsen einer Sparform sind, desto niedriger werden die Sicherheit und/oder die Liquidität des Produktes sein. Ein gutes Beispiel dafür sind Aktien. Das Risiko, vor allem für Laien, beim kurzfristigen Devisengeschäft, ist relativ hoch, der mögliche Ertrag übersteigt dafür jeden Bausparvertrag um eine vielfaches.

Um den Ertrag einer Veranlagung abzuschätzen, ist es wichtig nicht nur die historischen Werte, sondern auch die zu erwartende Entwicklung zu berücksichtigen.

Man sollte sich Ertrags- oder Zinschart übrigens nicht nur vom Anbieter zeigen lassen, sondern selbst recherchieren. Ein berühmtes Beispiel sind die Schweizer Franken Kredite. Zu den Hochzeiten wurden den Kunden nur Währungscharts ab 1982 gezeigt. Der Kurs betrug in diesem Zeitraum nie über 2%. Nur wenige Jahre vorher sah der Kurs aber noch ganz anders aus und betrug bis zu 4%.

Liquidität:

Die Liquidität ist der letzte Wert in unserem magischen Dreieck. Ist das Geld in einer Veranlagung besonders lange gebunden, wirkt sich das positiv auf den möglichen Ertrag aus. Bei einer Lebensversicherung kann das Versicherungsunternehmen beispielsweise auf 20 Jahre sehr gut spekulieren und den versprochenen Gewinn gut erwirtschaften. Bei einem Zeitraum von 10 Jahren ist das viel schwieriger und der versprochene Ertrag daher niedriger, als beim längeren Ansparzeitraum.

Auch bei der Liquidität empfiehlt sich eine gut durchgemischte Veranlagungsstrategie. Eine Faustregel empfiehlt das dreifache monatliche Familieneinkommen jederzeit in Barmittel verfügbar machen zu können. Die restliche Aufteilung erfolgt dann zu 2/3 in mittel- und langfristige Anlageprodukte.

Das magische Dreieck in der Praxis:

In der Praxis lohnt es sich auch dieses Dreieck in Erinnerung zu rufen, wenn man eine Anlagemöglichkeit bewerten möchte. Besonders attraktiver Ertrag ist fast zwangsweise mit niedriger Liquidität, oder noch schlimmer, niedriger Sicherheit verbunden. Umgekehrt sollte man sich bewusst sein, dass eine Veranlagung über einen sehr langen Zeitraum zwar sehr sicher sein kann, gleichzeitig aber die Geldmittel lange bindet.

Nachdem man sich als Anleger überlegt hat, welche Ziele ein Produkt erfüllen soll, fällt es leicht anhand dieses Musters das für sich passende Produkt zu finden.